提要:随着科技的进步,黑客的攻击手段也层出不穷,导致金融行业存在的风险越来越多。冯继强认为,这些风险归根结底其实还是身份认证的问题。若是能够确保只有用户本人或合法可信的人执行相关操作,移动金融支付的安全性问题也就迎刃而解。

4月13日,由中国金融集中采购网、金融科技创新学院联合主办的“2018中国金融科技创新发展论坛”在广州成功举办。论坛邀请了近百位来自金融行业监管机构、银行、保险、证券、互金企业的科技部、网络金融部、风险管理部的部门负责人,就金融科技创新发展、实践,银行风险管理实践、金融安全实践等话题展开了热烈讨论。

锦佰安科技ceo冯继强

国内领先的身份识别综合凯发在线的解决方案提供商——苏州锦佰安信息技术有限公司,也受邀参加了本次论坛活动。在演讲中,公司ceo冯继强先生指出,目前主流的身份认证方式存在极高的风险,致使金融行业的安全事件频发。随着个人信息的重要性越来越高,黑客的攻击手段也层出不穷。因为每个人操作手机的行为具有明显差异性,依此即可精准识别用户,从而保证只有用户本人或合法可信的人才能执行相关操作。该观点引起了与会人员的高度认同。

金融行业安全事件频发

近年来,关于银行卡被盗刷的事件不胜枚举。不法分子一般是在黑市上购买海量用户信息,然后将这些数据筛选过滤后实施撞库攻击,以获取账户和密码,最后利用手机云端漏洞劫持短信验证码,完成转账,整个过程完全绕过受害人。这无疑使得现有的身份认证方式形同虚设。

金融行业风险评估

此外,不法分子还会通过山寨支付网银类app、钓鱼网站、暴力破解、木马病毒等其他手段窃取钱财,让用户防不胜防。

而对金融机构来说,黑客入侵、群控操作等风险同样居高不下,令机构本身及其用户蒙受巨大的损失。

经调查,绝大多数安全事件都与信息泄漏有关,信息安全的重要性由此可见一斑。

风险的本质:身份认证问题

随着科技的进步,黑客的攻击手段也层出不穷,导致金融行业存在的风险越来越多。冯继强认为,这些风险归根结底其实还是身份认证的问题。若是能够确保只有用户本人或合法可信的人执行相关操作,移动金融支付的安全性问题也就迎刃而解。

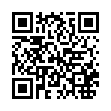

静态密码、u盾等硬件设备、短信验证码等传统认证方式,根本谈不上是身份认证,因为它们只能保证账号与密码的匹配度,却无法区别“人”的唯一性,在安全性上也不尽如人意。

近些年流行起来的生物识别一定程度上提升了便捷性,但在本质上并未提升安全性。因为生物识别看似能利用个人生物特征来区别“人”的唯一性,但指纹的获取成本极低,而人脸和声音特征也都很容易被捕捉、复制。一旦被破解,我们也很难改变自己的生物特征。

那么,究竟有没有真正安全、便捷的身份认证手段呢?

无感知身份认证是终极凯发在线的解决方案

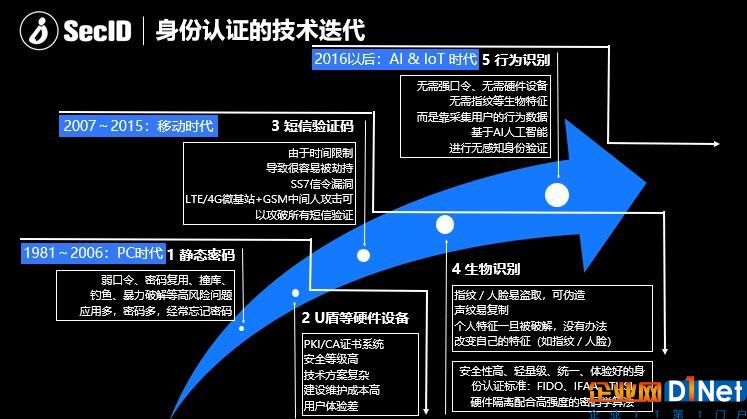

冯继强指出,用户在操作手机的过程中,其行为特性都可以被手机传感器收集到,经分析,每个人的操作行为都具有明显的差异性,这种差异性即可作为精准识别用户身份的依据。锦佰安科技自主研发的国内首个基于行为进行无感知身份识别的产品——secid身份认证系统,即是于这一原理。

secid通过手机中的多个传感器,多维度、多规则地收集用户日常登录的操作行为和使用习惯,然后利用卷积神经网络、循环神经网络、贝叶斯网络等方法,对这些特征进行持续深度学习,为每个用户单独建立识别模型,并与用户本人进行相似度匹配,即可对用户身份进行身份确认。

通过这些核心技术,一方面,secid能有效分辨当前操作者是人还是机器,避免了群控操作的风险,便于金融机构清洗机器与恶意用户;

只有行为特征匹配度达到要求时,secid才允许用户进行业务操作

另一方面,secid还能准确地分辨操作人是否为用户本人。也就是说,当用户在移动支付应用上执行诸如注册、登录、转账等敏感操作时,secid能根据用户的操作行为来判断其身份,只有当匹配度达到要求时才予以通过,确保只有用户本人才能进行业务操作,即使密码已经泄漏,也能保证账号的安全性。

值得一提的是,secid对行为特征的整个采集、建模、验证过程,都是在用户无感知状态下完成的。所以,该产品让身份认证真正变得无缝、自然、安全。

冯继强总结道:“在人工智能时代,金融行业存在的风险因子将会只增不减,在现有身份认证技术无法保证安全性的情况下,基于ai行为识别的‘无感知’是未来身份认证的趋势。锦佰安科技愿与更多金融机构加强合作,为金融行业的身份认证安全保驾护航。”